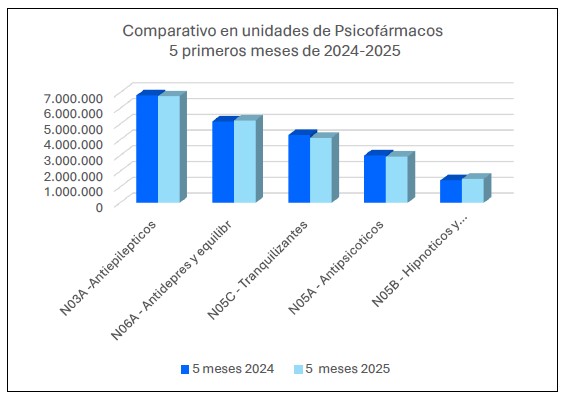

Los psicofármacos son medicamentos que actúan sobre el sistema nervioso central y se utilizan para el tratamiento de trastornos mentales y neurológicos. Su uso ha aumentado en las últimas décadas, reflejando cambios en las condiciones de salud mental y en los hábitos de prescripción.

Este informe presenta un análisis comparativo del consumo de psicofármacos en Argentina durante los primeros cinco meses de 2024 y 2025, incluyendo también los datos anuales (MAT) y el análisis de los principios activos más vendidos en el mercado ético.

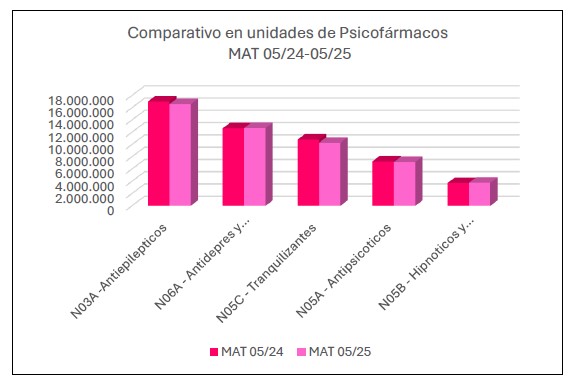

Análisis por Clase Terapéutica (enero-mayo 2024-2025)

Gráfico Nº1. Datos IQVIA. Producción propia

Para una mejor interpretación del gráfico presentado, se incluye a continuación una tabla (Nº1) con los datos correspondientes, lo que permite una lectura más precisa y detallada de las variaciones entre períodos.

Tabla Nº1

El consumo total de psicofármacos muestra una tendencia relativamente estable entre ambos años, con ligeras variaciones por clase terapéutica.

Se observa un leve incremento en el uso de antidepresivos (+1,3%) y un aumento más notorio en hipnóticos y sedantes (+6,9%), lo que podría relacionarse con un aumento en trastornos del sueño o ansiedad.

Los tranquilizantes muestran una baja significativa (-4,0%), mientras que los antipsicóticos también disminuyen (-2,7%), lo que podría reflejar cambios en las prescripciones, disponibilidad o en la demanda clínica.

El consumo de antiepilépticos se mantiene prácticamente igual, con una leve baja del -0,7%.

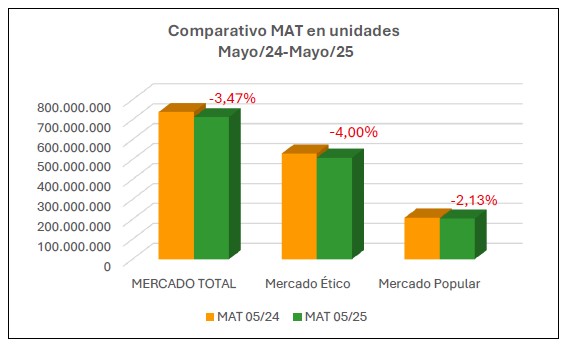

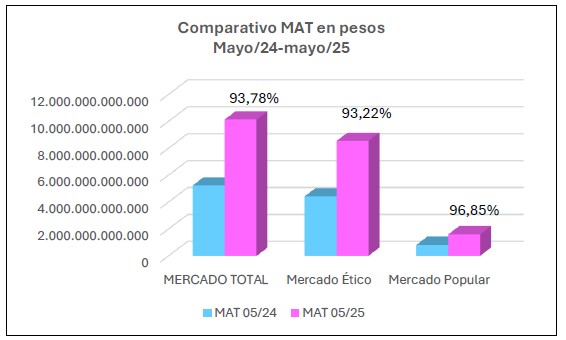

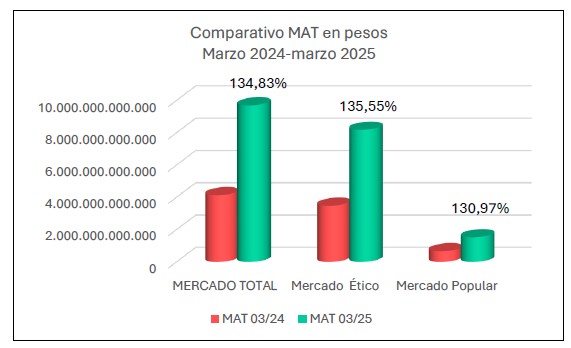

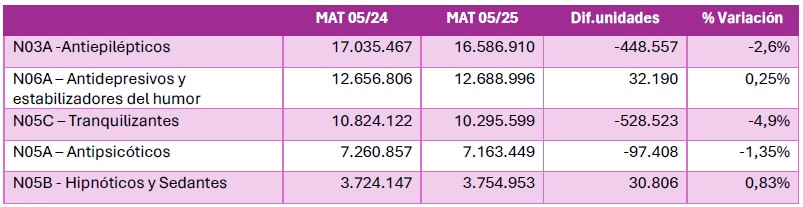

Análisis MAT (Total Año Movible)

Analizamos ahora el MAT (Total Año Movible) por sus siglas en inglés para poder describir la evolución del mercado incluyendo los 12 meses precedentes a cualquier mes del año que se elija, en este caso mayo.

Gráfico Nº2. Datos IQVIA. Producción propia

Con el objetivo de facilitar la interpretación del gráfico, se incorpora una tabla (Nº2) con los valores numéricos correspondientes, lo que permite analizar en detalle las magnitudes absolutas y relativas de las variaciones observadas.

Tabla Nº2

El total de unidades anuales consumidas en las distintas clases terapéuticas de psicofármacos no muestra variaciones abruptas, lo que indica una continuidad en los patrones de prescripción y demanda.

Antiepilépticos (N03A): caída del -2,6%, lo que sugiere una leve retracción en su uso o prescripción.

Antidepresivos (N06A): ligero aumento del 0,25%, indicando estabilidad con leve crecimiento.

Tranquilizantes (N05C): descenso significativo del -4,9%, el más pronunciado del conjunto, posiblemente por mayor control o racionalización en su prescripción.

Antipsicóticos (N05A): disminución moderada del -1,35%, manteniéndose relativamente estables.

Hipnóticos y sedantes (N05B): aumento del 0,83%, que puede asociarse a mayor demanda por trastornos del sueño o ansiedad leve.

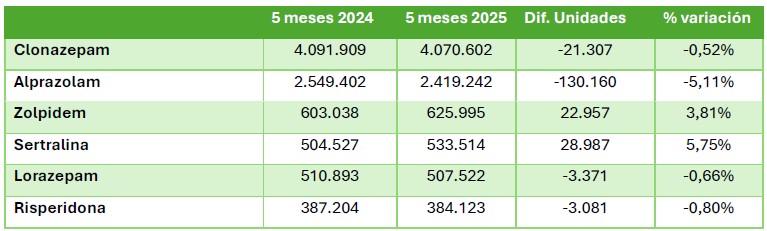

Principios activos más vendidos (5 primeros meses 2025)

Durante los primeros 5 meses del 2025, entre los 100 productos más vendidos del mercado ético, se destacan los siguientes principios activosde psicofármacos:(Tabla Nº3)

Tabla Nº3

Clonazepam y Alprazolam, ambos benzodiacepinas, presentan una tendencia decreciente, lo cual puede asociarse a estrategias de control del uso prolongado de este tipo de fármacos.

Zolpidem y Sertralina muestran incrementos, en línea con prácticas clínicas que favorecen hipnóticos no benzodiacepínicos y antidepresivos ISRS.

La estabilidad de Lorazepam y Risperidona sugiere que sus indicaciones clínicas específicas se mantienen constantes.

En conjunto, los datos reflejan un cambio moderado en los patrones de prescripción, posiblemente alineado con criterios de uso racional de psicofármacos.

Si bien en el mercado argentino existen múltiples laboratorios que comercializan los principios activos de psicotrópicos, al analizar los datos de los 100 productos más dispensados del mercado ético durante los primeros cinco meses de 2025, se observa la siguiente distribución:

Clonazepam se encuentra entre los 100 psicofármacos más dispensados con presentaciones de cuatro laboratorios diferentes: Baliarda, Bagó, Gador y Biopas Argentina.

Alprazolam está representado por dos laboratorios: Gador y Bagó.

En cambio, Zolpidem y Risperidona (Gador), Sertralina (Raffo) y Lorazepam (Pfizer) figuran en el ranking con presencia de un único laboratorio cada uno.

Conclusiones

El análisis evidencia una estabilidad general en el consumo de psicofármacos, con aumentos moderados en antidepresivos e hipnóticos y una leve reducción en tranquilizantes y antipsicóticos.

Clonazepam y alprazolam lideran ampliamente las ventas, siendo responsables de una gran proporción del volumen dispensado. La participación de múltiples laboratorios en estos casos sugiere alta disponibilidad en el mercado.

El aumento de zolpidem y sertralina puede asociarse a un mayor abordaje de trastornos del sueño y depresivos.